- Tác giả Jason Gerald gerald@how-what-advice.com.

- Public 2024-01-19 22:14.

- Sửa đổi lần cuối 2025-01-23 12:52.

Đối với những người thực hiện các giao dịch thanh toán bằng séc hoặc tiền gửi không kỳ hạn, một trong những kỹ năng cần phải nắm vững là tính toán số dư quỹ trong tài khoản séc hoặc tài khoản tiết kiệm. Bằng cách đó, bạn biết số tiền trong ngân hàng và số tiền được sử dụng để làm gì. Ngoài việc ngăn chặn các khoản thanh toán bằng séc trống, bạn có thể áp dụng một ngân sách nhất quán, tránh bị phạt và phát hiện lỗi trong việc ghi lại các giao dịch hoặc tính phí của ngân hàng.

Bươc chân

Phần 1/3: Ghi lại các giao dịch nhận và thanh toán

Bước 1. Sử dụng sổ quỹ

Bạn có biết chức năng của cuốn sổ do ngân hàng cung cấp khi bạn nhận được sổ séc không? Tập tài liệu này hữu ích để ghi lại tất cả các khoản thu, chi và các giao dịch khác thông qua tài khoản séc, chẳng hạn như tiền gửi, rút tiền mặt tại ATM, thanh toán bằng thẻ ghi nợ, phí ngân hàng và ghi nợ tiền cho séc mà bạn phát hành.

Nếu bạn không có sổ tiền mặt từ ngân hàng, hãy mua một cuốn sổ ở hiệu sách hoặc tự làm bằng sổ tay, giấy HVS, hoặc giấy foo lót

Bước 2. Tìm hiểu số dư tiền hiện có trong ngân hàng

Bạn có thể tìm số dư tài khoản hiện tại của mình bằng cách truy cập tài khoản séc trực tuyến, thực hiện giao dịch tại máy ATM và gọi điện hoặc gặp nhân viên dịch vụ khách hàng tại ngân hàng.

- Ghi số dư vào dòng trên cùng của ô bên phải trang đầu tiên của sổ quỹ tiền mặt hoặc dòng đầu tiên của tờ giấy foo với chú thích "Số dư ban đầu".

- Có thể số dư hiện tại chưa được khấu trừ bằng séc được phát hành nhưng chưa được ghi nợ và các giao dịch bằng thẻ ghi nợ chưa được xử lý. Để có số dư chính xác, hãy kiểm tra lại tài khoản séc vài ngày sau đó.

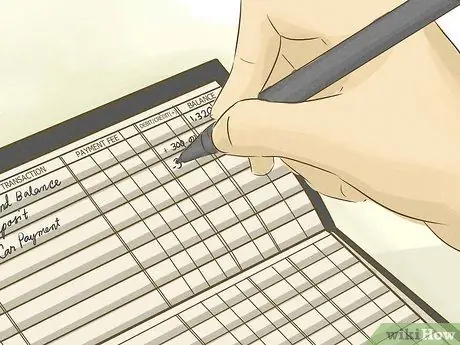

Bước 3. Ghi lại tất cả các giao dịch của ngân hàng

Thực hiện ghi sổ kế toán mỗi khi bạn thực hiện các giao dịch ghi nợ (chuyển tiền) và ghi có (tiền vào) thông qua ngân hàng. Có 2 cột ở bên phải của sổ tiền mặt, một cột dành cho các giao dịch ghi nợ và một cột khác dành cho các giao dịch tín dụng. Bao gồm số tiền đã phát hành trong cột ghi nợ và số tiền nhận được trong cột tín dụng.

- Ghi lại tất cả các séc mà bạn phát hành. Đảm bảo rằng bạn luôn ghi lại số séc, ngày phát hành séc, tên người nhận thanh toán (nếu bạn phát hành séc thay mặt) và số tiền của séc.

- Ghi lại tất cả các lần rút tiền hoặc thanh toán qua ngân hàng. Bất cứ khi nào bạn nhận tiền mặt qua giao dịch viên hoặc máy ATM và mua sắm bằng thẻ ATM hoặc thẻ ghi nợ tại siêu thị hoặc cửa hàng trực tuyến, hãy ghi lại số tiền ngay lập tức. Nếu bạn bị tính phí ATM, hãy ghi lại số đó.

- Ghi lại tất cả các giao dịch thanh toán trực tuyến. Nếu bạn nhận được mã xác nhận từ trang web hoặc ứng dụng sau khi thực hiện thanh toán trực tuyến, hãy ghi mã đó vào sổ tiền mặt ở bên phải tên của người thụ hưởng.

- Ghi số tiền gửi vào tài khoản séc. Đảm bảo rằng bạn ghi lại tất cả các giao dịch làm thay đổi số dư tài khoản séc của bạn!

Bước 4. Bao gồm mô tả mỗi khi bạn ghi lại một giao dịch

Bước này giúp bạn nhớ số tiền được sử dụng để làm gì khi kiểm tra số dư tài khoản của bạn.

Ví dụ: bao gồm các mô tả: rau, xăng, thanh toán bằng ô tô, nhà hàng, v.v

Bước 5. Dành thời gian để thực hiện đối sánh nếu tài khoản của bạn cũng bị người khác sử dụng

Bạn cần trao đổi thường xuyên với anh ấy về các giao dịch được thực hiện thông qua một tài khoản chung để cả hai có thể ghi chép chi tiết các khoản đột biến và số dư trong sổ tiền mặt của nhau.

Nếu bạn có nhiều tài khoản, hãy tạo một sổ quỹ riêng cho từng tài khoản để kiểm tra dễ dàng hơn

Phần 2/3: Tính Số dư Tài khoản Hiện tại

Bước 1. Tính số dư tài khoản séc của bạn thường xuyên

Bạn có thể tính toán số dư mỗi khi bạn thực hiện một giao dịch hoặc theo định kỳ, chẳng hạn như khi bạn đăng ký thanh toán hóa đơn hàng tháng.

- Nếu bạn đã từng thanh toán bằng séc trắng hoặc khoản thấu chi, bạn sẽ cần tính số dư mỗi khi thanh toán hoặc phát hành séc.

- Giảm số dư với tất cả các khoản thanh toán được thực hiện thông qua tài khoản séc, chẳng hạn như mua hàng tạp hóa bằng thẻ ghi nợ, rút tiền mặt qua ATM và phát hành séc. Ngoài ra, số dư tài khoản séc phải được khấu trừ nếu bạn thanh toán qua chuyển khoản.

- Nếu có một khoản tiền gửi bằng tiền mặt, tín dụng ngân hàng hoặc chuyển khoản đến, hãy thêm số vào số dư tài khoản séc.

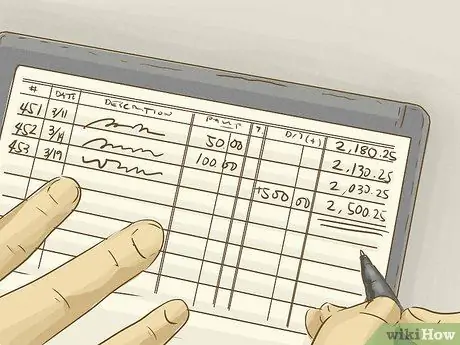

- Trừ các giao dịch ghi nợ từ các giao dịch tín dụng cộng với số dư đầu kỳ. Kết quả phải là một số dương. Ghi số dư cuối kỳ vào cột ngoài cùng bên phải.

Bước 2. Đối sánh các giao dịch được thực hiện thông qua tài khoản séc

Vào đầu mỗi tháng, tải xuống một tài khoản séc để đối chiếu sổ quỹ với tài khoản séc và tìm ra những tờ séc nào đã được ghi nợ.

- Cộng số dư với thu nhập lãi ngân hàng đã trả.

- Trừ số dư với các khoản phí mà ngân hàng tính.

- Thực hiện đối chiếu giữa việc ghi chép các giao dịch trên sổ quỹ tiền mặt và tài khoản séc. Đảm bảo số dư trên sổ quỹ tiền mặt cuối kỳ khớp với số dư ngân hàng ghi trên tài khoản séc. Đảm bảo số dư trên sổ quỹ tiền mặt cuối kỳ không tính đến các khoản thanh toán chưa được ghi nợ và các giao dịch không được liệt kê trong tài khoản séc.

Bước 3. Chỉnh sửa bất kỳ sai sót nào trên sổ quỹ tiền mặt

Nếu số dư cuối kỳ của sổ quỹ và tài khoản séc khác nhau thì phải tìm ra nguyên nhân, sau đó khắc phục.

- Tính lại phép cộng và phép trừ. Đảm bảo rằng bạn bao gồm các con số chính xác và tính toán chính xác kể từ khi tính toán số dư ban đầu.

- Tìm kiếm các giao dịch chưa được ghi lại. Bạn đã quên ghi lại khoản thanh toán của mình sau khi mua sắm ở siêu thị? Có séc nào chưa được ghi nợ không? Bạn có ghi lại các giao dịch xảy ra sau ngày tài khoản séc không?

- Trừ số dư cuối kỳ của tài khoản séc cho số dư cuối kỳ của sổ quỹ tiền mặt. Sự khác biệt có bằng một trong những giao dịch đó không? Nếu trùng thì có lẽ bạn ghi chưa chính xác.

- Nếu số chênh lệch là một số chẵn, hãy chia số đó cho 2. Kết quả của phép chia này có giống với một trong các giao dịch trên sổ tiền mặt không? Nếu chúng giống nhau, bạn có thể thực hiện phép cộng thay vì phép trừ hoặc ngược lại.

Bước 4. Tìm xem có séc chưa được ghi nợ hay không

Các khoản tiền được phát hành bằng séc và các khoản thanh toán khác không nhất thiết phải được ghi nợ trực tiếp. Nếu bạn nghi ngờ rằng séc hoặc khoản thanh toán chưa được ghi nợ, hãy trừ số tiền trên số dư tài khoản séc và đối chiếu với số dư trên sổ quỹ tiền mặt.

Một cách hiệu quả để thực hiện đối chiếu là kiểm tra các giao dịch thường xuyên và kiểm tra từng séc đã được ghi nợ

Bước 5. Liên hệ với ngân hàng của bạn nếu bạn nghi ngờ có lỗi đã được tính vào tài khoản séc của mình

Ngay lập tức gọi điện hoặc gặp bộ phận chăm sóc khách hàng tại ngân hàng để yêu cầu làm rõ về việc ghi nợ sai hay không thuộc nghĩa vụ của bạn và thảo luận về các lựa chọn hoàn lại tiền.

Đảm bảo rằng bạn báo cáo các giao dịch ngân hàng đáng ngờ, ngay cả khi chính bạn quên ghi lại sau khi mua sắm hoặc đã vứt biên lai thanh toán

Bước 6. Hoàn thành việc đối chiếu

Nếu bạn có số dư cuối kỳ chính xác, hãy kẻ một đường kép bên dưới số dư sổ tiền mặt cuối kỳ. Bằng cách đó, bạn biết ngay số dư cuối kỳ của sổ quỹ sau khi đối chiếu nếu bạn muốn tính số dư của tài khoản séc hoặc thực hiện một đối chiếu khác.

Bước này cũng như một lời nhắc nhở nếu có sai sót trong việc ghi sổ quỹ tiền mặt khi bạn muốn tính số dư của tài khoản séc

Phần 3/3: Hiểu được tầm quan trọng của việc đối chiếu

Bước 1. Biết rằng các ngân hàng có thể và đôi khi mắc sai lầm trong việc ghi chép các giao dịch.

Kiểm tra kiểm tra số dư tài khoản theo cách thủ công dường như đã lỗi thời trong thời kỳ hiện đại này. Tuy nhiên, nhiều người hiểu biết về tài chính vẫn thường xuyên kiểm tra số dư tài khoản séc của họ. Vì vậy, nếu ngân hàng làm sai, bạn biết ngay và có thể yêu cầu sửa chữa.

Cảnh báo: nếu bạn chỉ dựa vào kiểm tra tài khoản hoặc báo cáo giao dịch thẻ tín dụng để xác minh xem đột biến tài khoản vãng lai có đúng hay không, bạn sẽ không biết ngân hàng có sai sót trong việc ghi chép giao dịch khiến bạn bị hại

Bước 2. Quản lý chi tiêu tiền để tiết kiệm tiền

Sau khi đối chiếu tài khoản séc và sổ quỹ, bạn có thể xác nhận số tiền trong tài khoản séc. Bằng cách này, bạn có thể tạo ngân sách để ngăn chặn những khoản chi không cần thiết.

Tạo một ngân sách thực tế để ngăn ngừa lãng phí hoặc thâm hụt để bạn có thể tiết kiệm

Bước 3. Tránh phát hành séc trắng và tiền phạt

Khi viết séc, bạn có thể không biết số dư trong tài khoản séc của mình vì bạn chưa có thời gian xem tài khoản séc. Do đó, bạn cần một sổ tiền mặt để xác định xem có đủ tiền trong tài khoản séc để phát hành séc hay không và đảm bảo séc không bị từ chối.

- Thông thường, ngân hàng sẽ phạt nếu khách hàng phát hành séc trắng. Một số ngân hàng không tính phí phạt nếu khách hàng đặt cọc để đảm bảo việc phát hành séc. Hãy hỏi ngân hàng nếu bạn không biết các quy định về tiền phạt khi phát hành séc trắng.

- Hãy nhớ rằng khi bạn gửi séc, tiền sẽ không chuyển thẳng vào tài khoản của bạn vì việc ghi sổ kế toán mất thời gian. Một số ngân hàng cung cấp các điều khoản tín dụng cho các khoản tiền này và chặn số tiền vượt quá trong vài ngày làm việc. Số tiền cung cấp tín dụng và thời hạn phong tỏa vốn được xác định bởi ngân hàng có liên quan.